投資アプローチ

長期ビジョンとシュアな俊敏性を合わせ持つ グローバル・マクロ・アプローチ 。

グローバル・マクロの実践:CPS-MASTERポートフォリオ戦略

CPS-Masterポートフォリオ戦略は、弊社代表レイモンド・タンが開発したグローバルマクロ投資アプローチを実践したものです。1999年の設立以来、今日まで継続的に精度向上を続けております。当戦略はCPS-Master Private Fundに当初導入され、サービス開始以来5,650.19%の累積リターン、19.22%の年換算利回り、7.60%のボラティリティを記録しています。

採用された戦略は、基礎となる経済変数の動き、潜在的金融市場への影響を前提としたトップダウン投資アプローチを追求しています。このアプローチは長期スパンで存在する広くグローバルな課題を考慮しつつ、短期で変動する特定セグメント対しても体系的フォーカスすることで、大きなアドバンテージを発揮します。

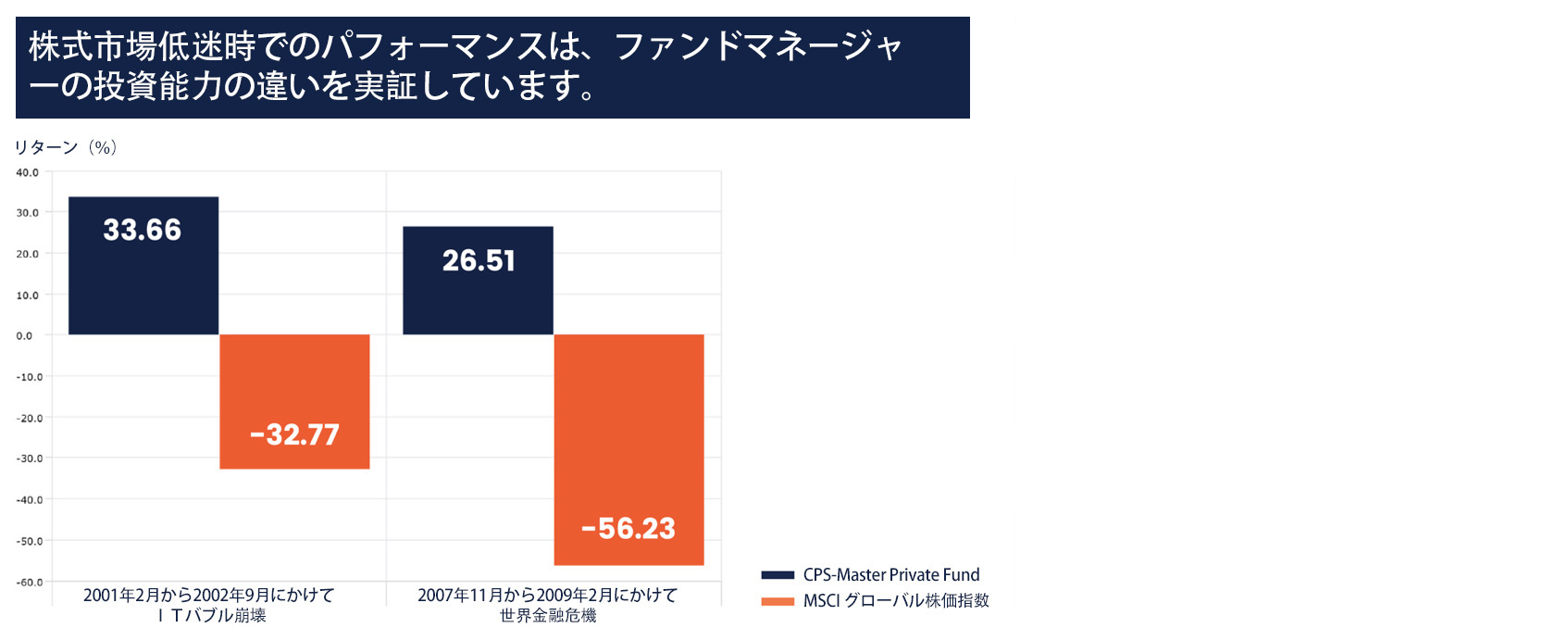

CPS-Master ポートフォリオ: 金融危機にも対抗できたパフォーマンス

当社の主力グローバル・マクロ戦略:CPS-MASTERポートフォリオ

強力な絶対収益は1998年以降マーケット周期に相関せず

グローバル・マクロ戦略とは?

グローバル・マクロとは、グローバルな株式、債券、コモディティおよび通貨市場において、デリバティブ市場のみならずキャッシュにおいても、ロングおよびショートポジションを取り、各国の大きな経済的政治的な変化から利益を得ようとするヘッジファンド戦略です。

グローバル・マクロ戦略は、広範囲かつシステミック・リスクに基づいて動く金融商品に焦点を当てています。金融市場の価格は、マクロ経済の不均衡、中央銀行のアクション、地政学リスク、取引活動、広範なシステミック要因など予期せぬイベントの変化により、その長期的価値や期待値に対して一時的に上下振れることがあります。投資戦略は、過少および過大評価された特定セグメントから利益を獲得するため、これら価値や期待値の一時的偏差を利用します。

グローバル・マクロ戦略は、一般的に4つのタイプの取引があり、収益を上げるように構成されています。

- 市場動向の方向性およびトレンドの勢い

- 別通貨/取引による資金調達で利益を得るキャリートレード

- ミーン・リバージョン動向および関連商品間の動き

- 市場にてリスク理解が不十分なゆえ発生する金融商品のミスプライス

さらに、グローバル・マクロ戦略は通常、信用リスク流動性リスクなどを除いて、市場リスクが少ない流動資産に焦点を当てています。多くのマネージャーは、投資判断においてファンダメンタル、テクニカル分析を使用します。

成功の鍵は、ポートフォリオに強力なリスクリワードコントロールを採用し、グローバルなインパクトの高い経済的金融的影響に対して適切に追随することです。グローバルマクロ戦略で取引を行うファンドマネージャーは、一般的に通貨戦略と株価指数戦略に重点を置いています。

短・中長期的な投資ビュー分析

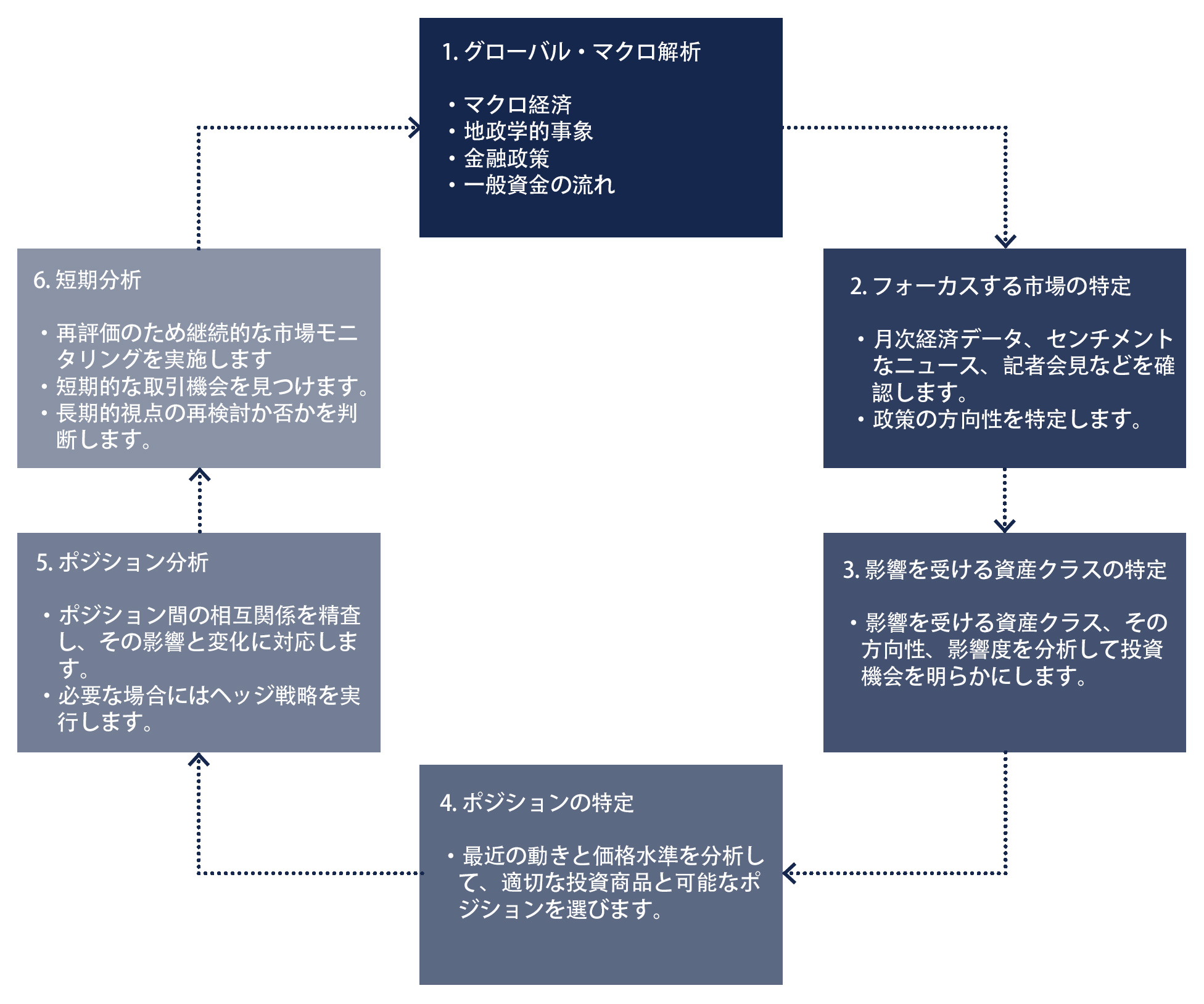

段階的な投資アプローチ

投資アプローチは、グローバル・マクロ経済要因、地政学的事象、中央銀行政策、金利動向、資金の一般的な流れ、およびその他の広範なシステム要因など、多くの要因をトップダウン方式で考慮に入れています。そうすることで、補完的な市場セクター間の相互作用から利益を得る機会を繰り返し特定することができ、流動性の流通市場における活動によるミスプライスのメリットを生かし、リスク調整後の優れた収益を提供することができます。

このアプローチでは、市場の長期的展望を構築するためには、まずグローバルな問題を数か月かけて研究することが必要です。この幅広い視点から、潜在的な市場の焦点を抽出して調べます。このプロセスでは、さらなる開発によって影響を受ける可能性のある資産を考慮して、投資機会が明らかにされるのです。利用可能な投資機会を捉える目的で、複数の要因が相互に影響し合っていることを考慮して、いくつかのポジションが確立されます。

投資ポジションは、通常、適切な価格レベルを選択することによって確立されます。価格水準に重点を置く管理者は、投資を正しく行うために市場の動きを常に監視する必要があります。通常、適切な価格水準で、利益を拡大することができ、損失を低減することができます。

さらに、短期的な見通しは、変化の早い市場の移動する感心に近いままであることによって確立されます。現在の開発がさらに進展し、新たな問題が発生するため、市場は通常に動きます。慎重な投資アプローチとして、このプロセスは継続的に行われ、各短期分析の結論は最良の投資成果を念頭に置いて考慮されます。

短期間の研究過程では、長期的な影響度を判断するためにさらに評価が行われます。短期的分析が長期的視点に沿ったものである場合、利益を上げるという意図で投資を行うことがあります。それぞれの短期投資の失敗は、新たな損失をもたらすではなく、長期的なポジションの利益を低下させるだけなので、これは保護された投資を表します。

しかし、進展が長期的視点に反している場合は、短期的な影響の度合いを考慮します。影響の程度が長期的視点に影響を与える場合、長期的視野の再構築において、グローバル状況が再検討され、考慮されます。この慎重な再評価により、長期的なポジションは時間の経過とともに関連性が維持されます。しかし、影響の程度が最小または短期である場合、リスク・エクスポージャーを軽減するためにヘッジポジションが取られる可能性があります。他の伝統的な投資戦略とは異なり、このアプローチはバイ・アンド・ホールドではありません。このアプローチは、パフォーマンスを向上させ、リスクを軽減するために短期ボラティリティを考慮しながら長期的に投資します。

長期投資は通常、短期投資よりも変動性が低いことが広く認められています。したがって、投資のアプローチは広範な見通しを持ち始めるため、多くの要因を同時に考慮に入れることができます。さらに、市場の性質を包括的に理解しているので、慎重なアプローチを採用して最新の状態にしています。この方法論には2つのメリットがあります。投資機会を増やすだけでなく、長期的なポジションを再評価して影響を受けるかどうかを判断できるため、リスク管理プロセスとしても機能します。短期的なヘッジポジションがリスク保護のために必要かどうかを特定できます。