我们的投资模式

结合长线视野和短线灵活性的全球宏观模式。

环球宏观策略的实践:CP主选组合策略

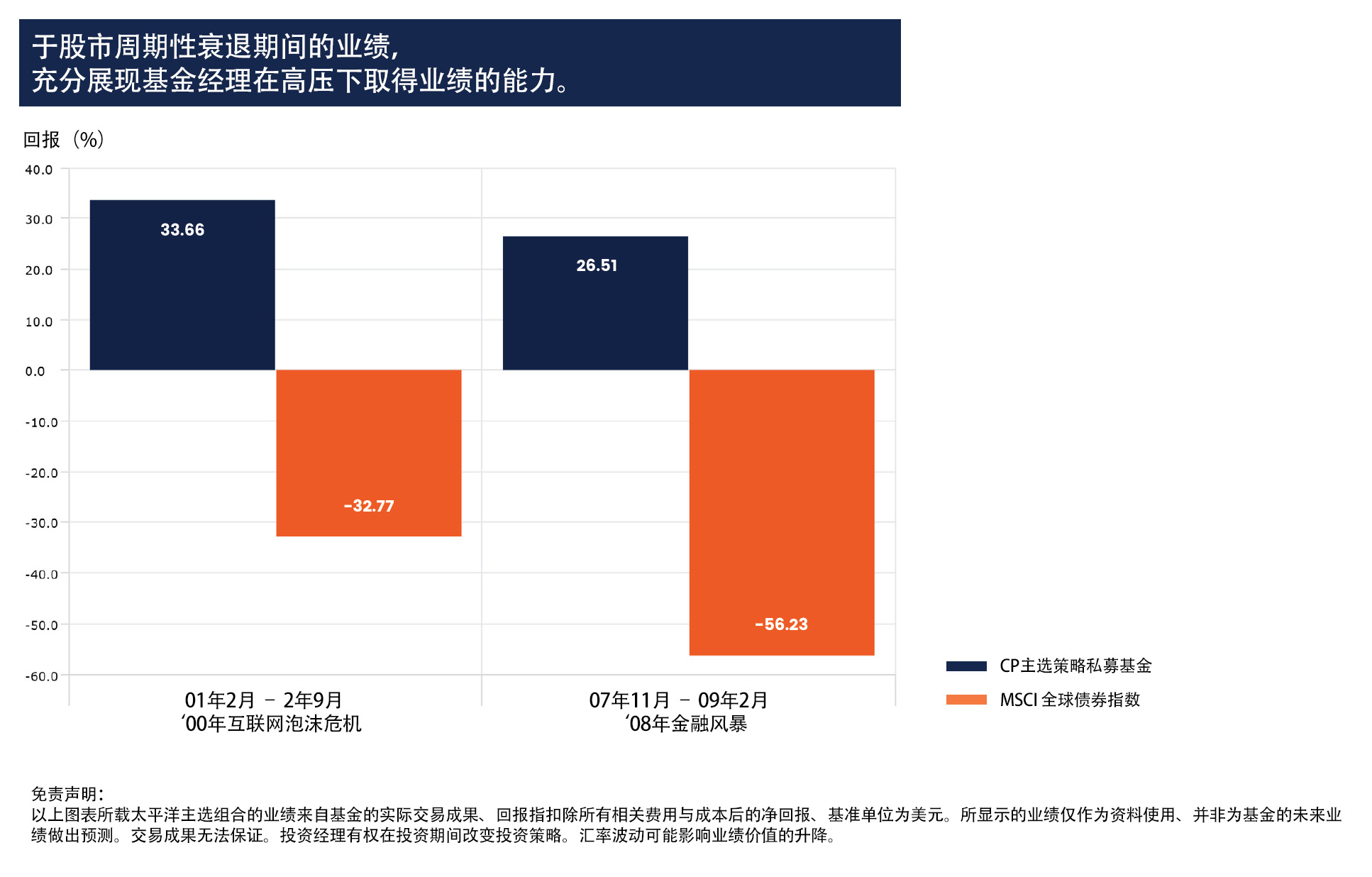

CP主选组合是以Raymond Tan先生设计的环球宏观策略为基础的投资模式。自1999年成立以来,便一直不断地在依市场变化而进行改善中。最早应用本策略的CP主选策略私募基金,自成立以来已经录得5,650.19%累计回报,19.22%年化回报和7.60%.波动性(截至2021年12月31日)。

该策略采用由上而下投资分析方式,依据当时的经济变数动向和对金融市场的潜在影响,制定投资过程。这个方式使得投资决策能够将更广泛的、影响更深远的全球形势考虑在内,然后系统性地针对某个可能发生短期性波动的板块。

CP主选组合:抗危机业绩表现

我们的环球宏观主力策略:CP主选组合

自1998年,与市场周期无关联性的强劲绝对回报。

什么是环球宏观策略?

环球宏观是针对各国重大的经济和政治变动影响力,从全球的证券、债券、大宗商品和货币的现货和衍生品市场做多和做空取利的对冲基金策略。

环球宏观策略一般专注在涵盖面广,并且与系统性风险关连的金融工具。由于事物的突发变动如宏观经济失衡、央行措施、地区政治风险、交易活动和广泛的系统性因素,市场中的价格或会被暂时性地驱使偏离策略的长线价值和预期。因此本投资策略的意图是发掘并利用这些暂时性的价格与预期偏离,从被高估或低估的某些板块中获利。

环球宏观策略会针对大约四类市场交易情况从中取利:

- 一定趋势走向的市场动态和动量。

- 从两个交易之间融资成本差额套取利润的息差交易。

- 市场呈现均值回归趋势,或两个金融工具之间的关联性动向。

- 市场工具的真实价格未完全反映市场风险,因此被高估或低估所产生的定价偏差。

高流动性资产类是环球宏观策略的投资重点,这类资产除了市场风险如借贷风险或流动性风险外,一般不含其它风险。宏观策略投资经理通常在基本面因素的基础上应用技术分析,以得出投资决策。

投资成功的要诀在于将投资组合放置在有力的报酬风险管理之下,并追随可以改变环球资金流的经济和货币因素的影响力。货币策略和证券指数策略是环球宏观投资经理的策略重点。

长线和短线投资视角分析。

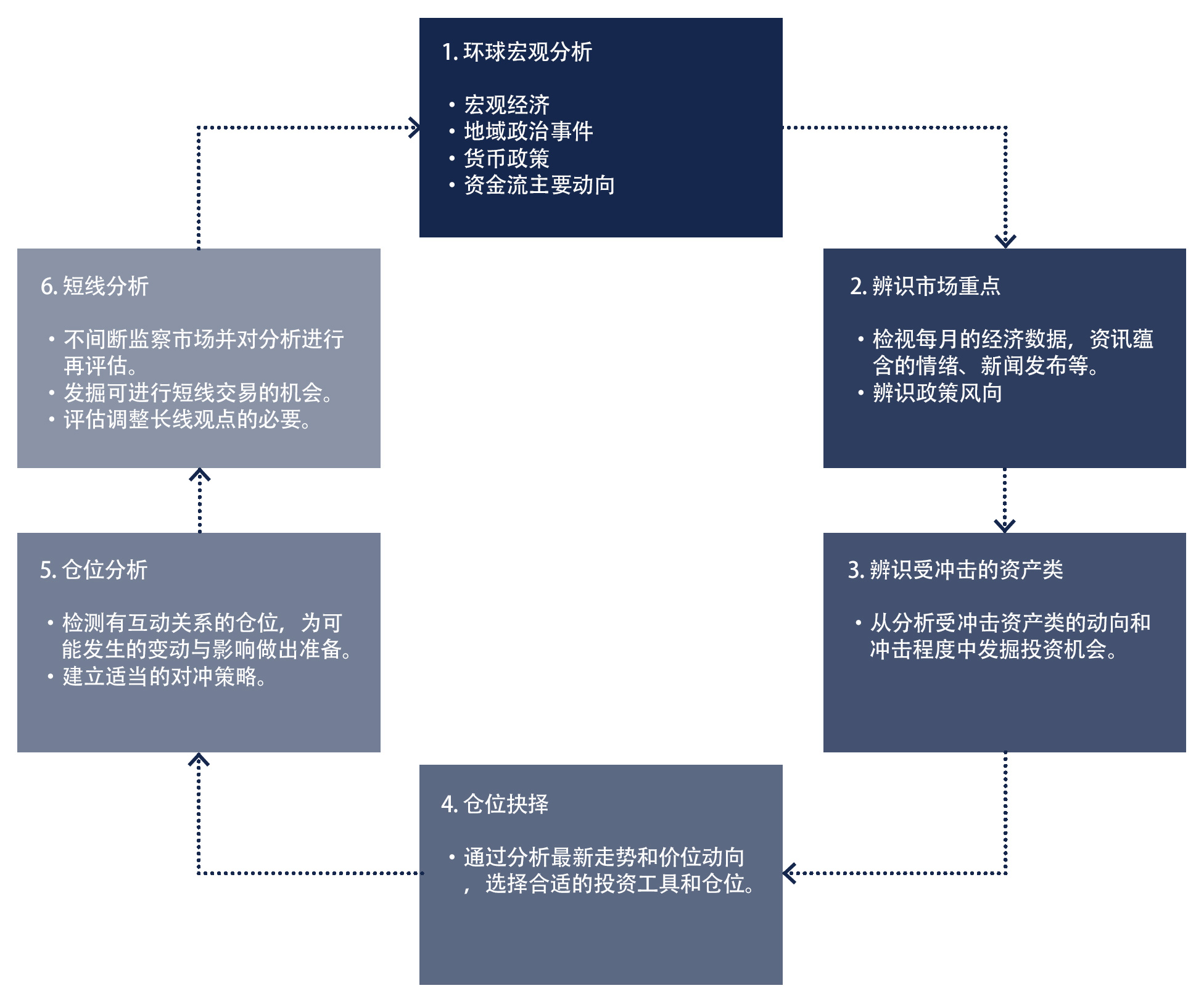

循序渐进的投资模式

此投资模式按由上而下的分析方式将许多因素考虑在内,如全球宏观经济因素、地域政治事件、央行政策、利率走向、资金流主要走向以及其它广泛的系统性因素。因此可以做到不断地从相辅市场的互动中发掘套利的机会,并且利用高流动性市场中的价格偏差, 最终取得丰厚的风险调整回报。

此模式首先需要研究当前的全球形势,建立一个针对市场的长线观点,这个过程往往需耗时几个月才能得出结论。接着基于此长线观点的大视野为基础,针对潜在的市场重点进行验证。在此过程中权衡事态的后续发展对该资产类市场的影响,从而发掘投资机会。同时,由于考虑到多个因素之间的相互影响力,投资经理将会建立多个仓位以落实该投资机会。

投资仓位一般建立在经选择的合适价位。将重点放在价位的投资经理必须经常追随市场的动向,以便在正确时间点进行投资。在正确的时间点所进行的投资通常能放大利润及减少亏损。

由于市场的动态来自当时事态的发展和变化,因此短线观点所建立的仓位必须与快速变动市场中的情绪变动保持一致。在一个审慎的投资模式中,将会持续多次地进行短线分析及建立短线仓位,并且每个短线分析必须以取得最佳投资结果为出发点。

在研究短线的同时,也进一步检测长线所受影响的程度。如果短线分析和长线观点一致,就有可能做出投资决定以扩大利润。这样的投资含有保障意义,因为该短线投资如果失败只会削弱长线仓位的利润,而不是引致新的亏损。

则必须考虑其该事态所带来的短期冲击程度。当冲击程度足以影响长线观点时,环球形势将被重新检测并将长线的重置观点考虑在内。这样审慎的再评估确保长线观点在任何时候都不会脱离现实。然而,如果短线的影响程度是短暂或轻微的,也有可能需要建立对冲仓位以减低风险。与其它许多传统的投资策略不同,本投资模式并不是以买入持守的方式操作,而是着眼长线投资同时将短线波动考虑在内,因而达到提升业绩表现并且舒缓风险冲击的效果。

长线投资的波动性远低于短线投资是广为接受的事实。因此,当以长线大视野作为投资模式的起点时,许多因素可以被同时考虑在内;而且当对市场的本质已经有了深入的了解,就能够更谨慎地跟上事态的变迁。这套方法带来两样优势–它不止能够有更多投资机会可以利用,也可以形成风险管理的部分过程,因为对长线仓位的再评估可以发现长线观点是否受到影响、以及是否另外需要短线仓位对冲风险。